Autorzy: Bartosz Kabaciński, Jacek Mizerka

Jak wynika z analizy modelu biznesowego giełdy Dark Pool, w przypadku transakcji terminowych sprzedaży jednostek kryptowaluty przez klientów Dark Pool znajdzie się w sytuacji nabywającego opcje kupna wystawione na tę kryptowalutę. Z kolei w przypadku, gdy klienci zlecą zakup kryptowaluty, sytuacja giełdy Dark Pool będzie analogiczna do sytuacji nabywcy opcji sprzedaży. Można zatem postawić pytanie, jak będzie się przedstawiać ryzyko, na które giełda Dark Pool będzie narażona, a przy okazji, jakie korzyści będzie odnosić w sytuacji, gdy klienci będą kupować opcje kupna oraz sprzedaży.

W pierwszej kolejności należy zwrócić uwagę, że premia płacona uczestnikom giełdy będzie wyrażona w tokenach DPX, których emitentem będzie Dark Pool. Giełda występuje tutaj zatem w roli emitenta, przy czym z emisją tokenów nie wiążą się żadne istotne koszty emisji.

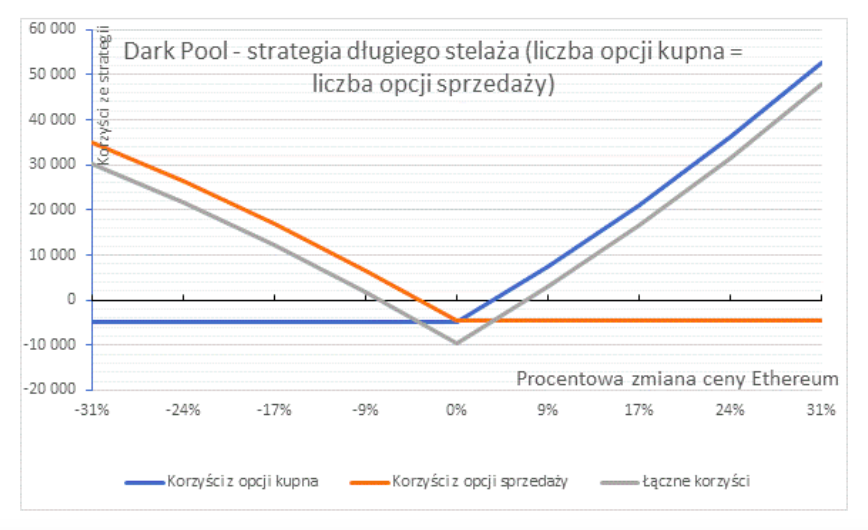

W przypadku zajmowania przez Dark Pool tylko pozycji długich w opcjach kupna i sprzedaży należy pamiętać, że pozycja Dark Pool przypominać będzie pozycję long straddle (długiego stelaża), która polega na zakupie opcji kupna i sprzedaży o tej samej cenie wykonania. Aby zilustrować tę sytuację na przykładzie pojedynczych transakcji, przyjmijmy następujące założenia:

– instrument bazowy: aktualna cena rynkowa 1 ETH: 2550 (USD),

– cena wykonania: 2550 (USD),

– termin wykonania: 7 dni,

– zmienność ceny ETH dla okresu 7 dni: 9,28% (wynika z badania nad zmiennością ceny Ethereum, która w skali rocznej wynosi 67%, przy bardzo ostrożnych założeniach),

– liczba zleceń sprzedaży (liczba opcji kupna) jest równa liczbie zleceń kupna (liczbie opcji sprzedaży i wynosi 50,

– ceny opcji kupna i sprzedaży (wyznaczone na podstawie modelu BSM, przy założeniu, że stopa procentowa wynosi 0,1%) wynoszą odpowiednio: 95,54 (USD) i 93,09 (USD).

Sytuację obrazuje wykres nr 1.

Pozycja long straddle (długiego stelaża) charakteryzuje się tym, że stosujący tę strategię osiąga zyski zarówno w przypadku wzrostu jak i spadku wartości ETH (instrumentu bazowego). W przypadku wzrostu ceny zysk jest nieograniczony, a w przypadku jej spadku maksymalny zysk (gdyby cena rynkowa ETH spadła do zera) jest równy cenie wykonania pomniejszonej o sumę premii opcyjnych (cen opcji). Maksymalna strata wystąpi wówczas, gdy cena rynkowa ETH będzie równa cenie wykonania w momencie wykonania opcji. Przy przyjętych założeniach maksymalna strata wyniosłaby niecałe 10 tys. USD (suma cen opcji kupna i opcji sprzedaży pomnożona przez liczbę złożonych zleceń). Zauważmy zatem, że giełda Dark Pool może być narażona na ryzyko straty tylko w przypadku niewielkiej zmiany ceny rynkowej ETH, czyli zmiany, w odniesieniu do której korzyść z jednej opcji (w przypadku wzrostu ceny – z opcji kupna, w przypadku spadku – z opcji sprzedaży) będzie niższa od sumy premii opcyjnych. Jak wynika z badań (por. raport), nawet najdłuższe okresy utrzymywania się niskiej zmienności są krótkie. Przykładowo, najdłuższy okres dla zmienności poniżej kwantyla rzędu 0,1 w przypadku ETH to 16 dni, co w odniesieniu do tej kryptowaluty i tak oznacza bardzo wysoką zmienność roczną – na poziomie ponad 67%. Badania z wykorzystaniem danych historycznych wskazują na cykliczny charakter zmienności. Stosunkowo krótkie okresy niskiej zmienności przeplatane były stosunkowo długimi okresami wysokiej i bardzo wysokiej zmienności. Ta cykliczność i stosunkowo długie okresy większej zmienności stwarzają szansę na generowanie zysków przez Dark Pool.

Nie zmienia to faktu, że prawdopodobieństwo wystąpienia dłuższego okresu niskiej zmienności jest dodatnie. Wówczas premie (ceny opcji) będą niższe, co będzie zniechęcać do składania zleceń. Dark Pool nie wygeneruje zysków, które mógłby przeznaczyć na skup tokenów, co być może zapobiegłoby spadkowi ich wartości. Niemniej jednak na podstawie przeprowadzonego badania (por. raport) należy uznać taki scenariusz za mało prawdopodobny, a istnienie cykliczności zmienności stwarza realną szansę na to, że Dark Pool w długim okresie będzie zarabiał. Wymaga to jednak spełnienia jednego ważnego warunku: wystarczającej adopcji modelu biznesowego Dark Pool. Tylko w przypadku, gdy wystarczająco wielu inwestorów zaufa temu modelowi, stawiając odpowiednią liczbę zleceń kupna i sprzedaży na „drabince cenowej”, zlecenia te w danych cenach wykonania będą mogły być ze sobą „matchowane” i osiągnąć symetrię, co umożliwi konstrukcję wyżej opisanego długiego stelaża (long straddle) na poziomie całej giełdy. W związku z powyższym wydaje się, że największe ryzyko modelu biznesowego Dark Pool nie jest związane ze skomplikowanymi meandrami inżynierii finansowej, a czynnikami o charakterze behawioralnym, takimi jak awersja do strat czy negatywne emocje (np. strach przed zaangażowaniem w innowacyjny projekt, jakim jest Dark Pool). Zagrożenie to wydaje się być szczególnie istotne w pierwszej fazie funkcjonowania giełdy.

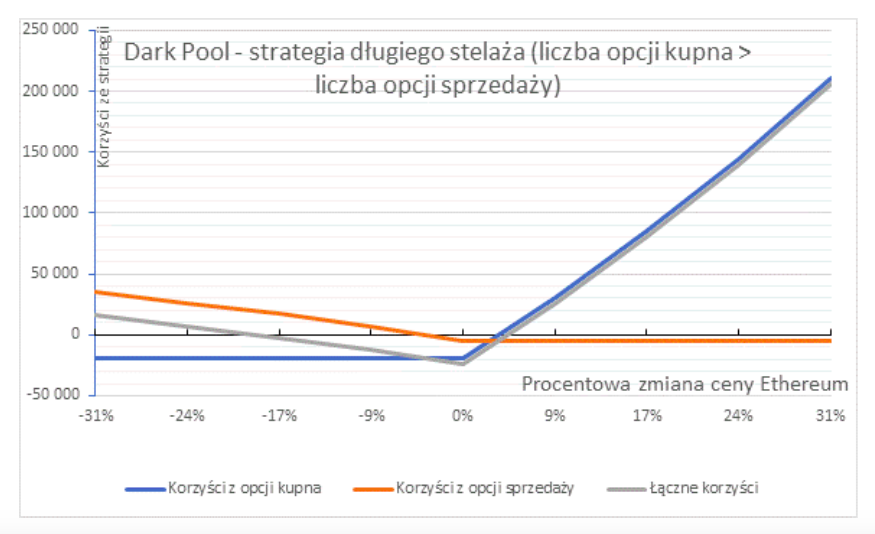

Z drugiej strony brak klientów jest oczywistym ryzykiem każdego biznesu. Specyficzne ryzyko giełdy Dark Pool związane z brakiem symetrii liczby zleceń jest przedstawione na wykresie nr 2. Obrazuje on sytuację dużej rozbieżności między liczbą zleceń sprzedaży (zakup 200 opcji kupna) i zleceń kupna (50 opcji sprzedaży); reszta założeń – ceteris paribus.

W przypadku, gdy liczba opcji kupna znacznie przewyższy liczbę opcji sprzedaży, rozszerzy się obszar możliwych strat. Realizacja strategii przyniesie zyski dopiero przy założeniu znacznego spadku ceny ETH (o ok. 30%). Analogicznie przy dużej rozbieżności między liczbą opcji sprzedaży (200) a liczbą opcji kupna obszar strat rozszerzy się w prawą stronę (wzrost ceny rynkowej ETH).

Opisane wahania, czyli przewaga w ilości pozycji opcji kupna lub sprzedaży, są naturalną częścią zachowania rynku. Zależą one od aktualnych oczekiwań uczestników rynku względem przyszłych zmian ceny instrumentu bazowego. Taki proces jest obserwowany na wszystkich klasycznych rynkach opcyjnych. Średnio w dłuższym terminie liczba pozycji call – put ma tendencję powrotu do średniej, czyli wartości zbliżonej do 50%, tym samym skutkując pozycją neutralną dla Dark Poola i uniezależniając go od kierunku zmian ceny spot.

Warto jeszcze wspomnieć o potrzebie zapobiegania znaczącej rozbieżności między ceną rynkową ETH, a ceną wykonania opcji (strike price). Istotny wzrost albo spadek ceny wykonania w stosunku do aktualnej ceny rynkowej w warunkach prezentowanego wyżej modelu (zob. wykres 1) prowadzi do wzrostu przedziału cen ETH, dla którego może być generowana strata Dark Pool oraz do wzrostu maksymalnej straty odnotowywanej w tym przedziale. Przykładowo wzrost ceny wykonania o 20% (do kwoty 3060 USD, przy niezmienionej cenie rynkowej 2550 USD) prowadzi do zmiany zakresu cen, dla którego odnotowywana jest strata giełdy; teraz jest to przedział od ok. 0% do 28%, a maksymalna strata zwiększa się do poziomu ok. 25 tys. USD. Ten rodzaj ryzyka może być jednak ograniczony dzięki wprowadzeniu limitu odchyleń ceny wykonania od aktualnej ceny rynkowej.

Zachęcamy do zapoznania się z raportem na temat modelu biznesowego giełdy. W zakładce Media znajdziecie m.in. wywiady z twórcami projektu – a w nich odpowiedzi na najczęściej zadawane pytania.